El estudio de mercado inmobiliario más completo en donde descubrirás todo para invertir en bienes raíces y actualizarte sobre el sector.

Lamudi es una plataforma inmobiliaria que se caracteriza por ofrecer opciones de propiedades que permiten mejorar la calidad de vida de las personas, mientras desarrolla una amplia oferta de servicios de consultoría en marketing para empresas inmobiliarias y desarrolladoras del mercado de bienes raíces en MéxicoEl presente estudio de mercado inmobiliario tiene como intención ser un referente y una fuente de consulta para quienes quieran profundizar en el mercado inmobiliario mexicano; el estudio hace referencia a la oferta de inmuebles que se ha generado a nivel digital, el comportamiento de los precios de mercado, así como la demanda de inmuebles en sus diferentes subsectores y segmentos en el canal online, que hoy es el canal líder en la generación de demanda.

Todos los derechos reservados. Se prohíbe la reproducción total o parcial de esta información sin consentimiento por escrito de LAMUDI.

Situación del mercado inmobiliario actual

Situación del mercado inmobiliario actual

Durante el tiempo que ha durado la pandemia hemos visto cómo algunos subsectores perdieron empuje en cuanto a su oferta y demanda de bienes inmuebles, como fue el caso de los espacios comerciales de gran extensión debido al avance del comercio digital o los complejos hoteleros especializados en turismo de trabajo, además del sector de oficinas de clase B o C, conocidos así por su poco privilegiada ubicación, cuya baja se debió al aumento del home office o a los sistemas de trabajo híbrido.Por otro lado, el comportamiento del mercado inmobiliario en México 2022 nos indica que entre los subsectores que aumentaron su demanda están los espacios destinados a centros logísticos de última milla, también por la explosión del comercio digital; la vivienda, tanto por el cambio de paradigma laboral como la tendencia a pasar mayor tiempo en casa; espacios comerciales de distribución y autoservicios, así como los que cuentan con centros de entretenimiento como restaurantes, bares y cines; además del sector industrial.

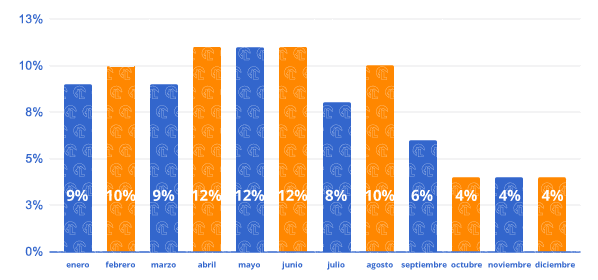

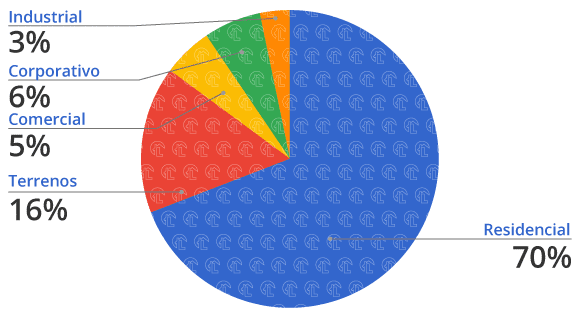

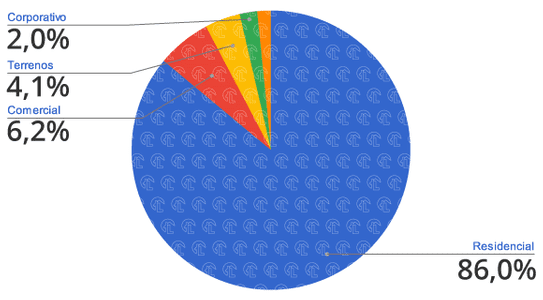

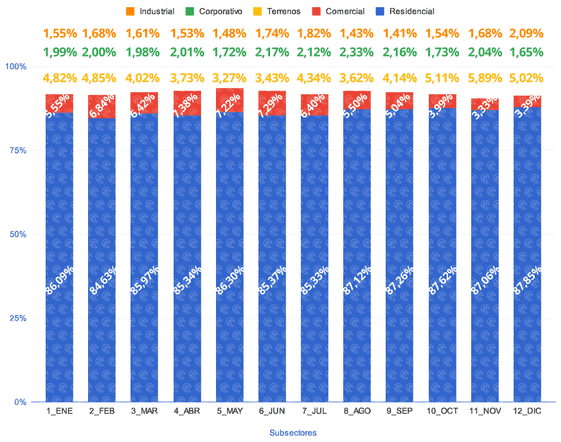

Esta es la participación en la demanda de bienes raíces y el crecimiento inmobiliario por mes en México durante el 2021, que incluye todos los subsectores: Residencial, Comercial, Terrenos, Corporativo e Industrial.| Subsectores | % Participación de la oferta | % Participación de la demanda |

|---|---|---|

| Residencial | 70% | 86% |

| Comercial | 5% | 6% |

| Terrenos | 16% | 4% |

| Corporativo | 6% | 2% |

| Industrial | 3% | 2% |

Oferta nacional online de inmuebles

Oferta nacional online de inmuebles

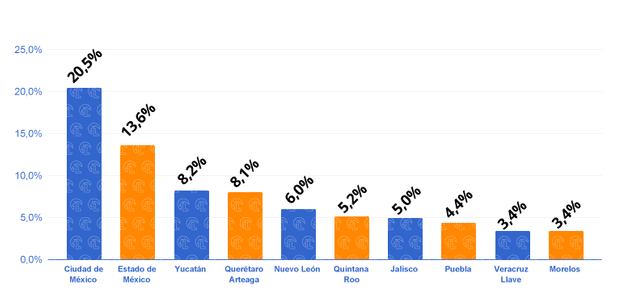

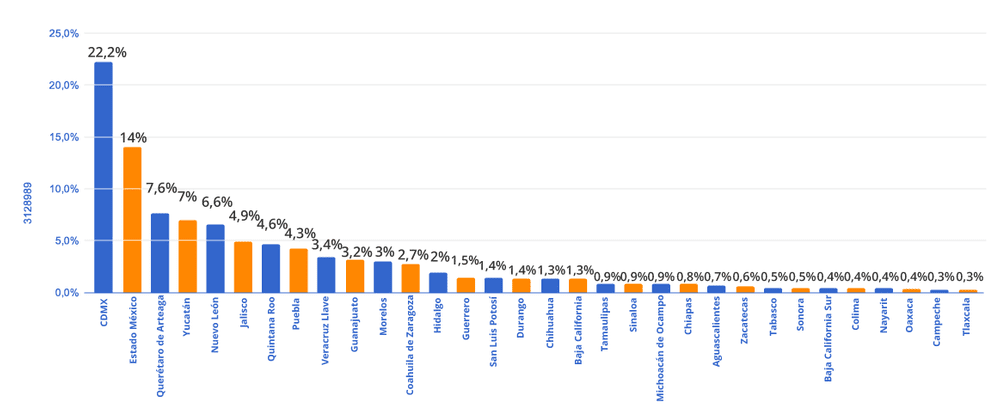

Oferta Nacional Digital 2021

A nivel nacional, podemos ver que la oferta inmobiliaria en línea concentra más del 80% de participación en Ciudad de México, Estado de México, Querétaro, Yucatán, Nuevo León, Jalisco, Quintana Roo, Puebla, Veracruz, Guanajuato y Morelos.

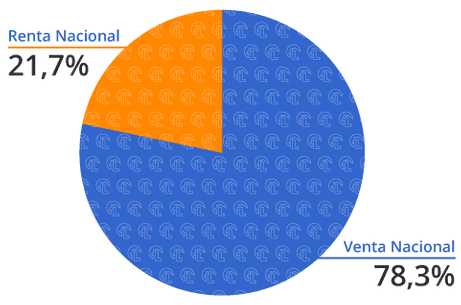

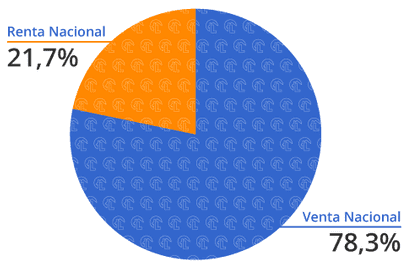

Oferta Nacional | Venta VS Renta

En estos diez estados la distribución por tipo de operación, venta y renta, queda de la siguiente manera, de acuerdo a las estadísticas inmobiliarias:

Por subsector, la oferta inmobiliaria tiene una mayor participación en el Residencial con el 70%, le sigue el de Terrenos con el 16%, el Corporativo y el Comercial tienen el 6 y 5% respectivamente y el Industrial tiene un 3%.

Oferta Residencial por tipo de inmueble

La Oferta nacional residencial tiene como operación dominante la venta sobre la renta con un 78,3% de participación.

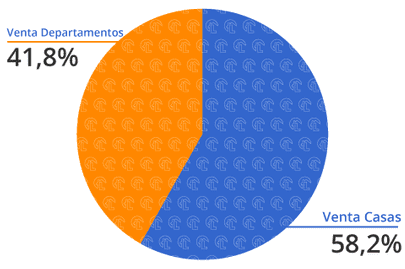

Oferta Nacional Residencial en Venta

La Oferta Nacional Residencial en Venta tiene una tendencia hacia la venta de casas con un 58,2% de participación sobre la venta de departamentos con el 41,9% de participación.

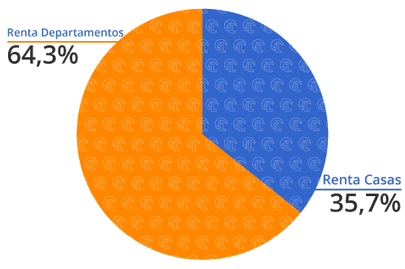

Oferta Nacional Residencial en Renta

La Oferta Nacional Residencial en Renta tiene una tendencia hacia la renta de departamentos con un 64,3% de participación.

Demanda nacional online de inmuebles

Demanda nacional online de inmuebles

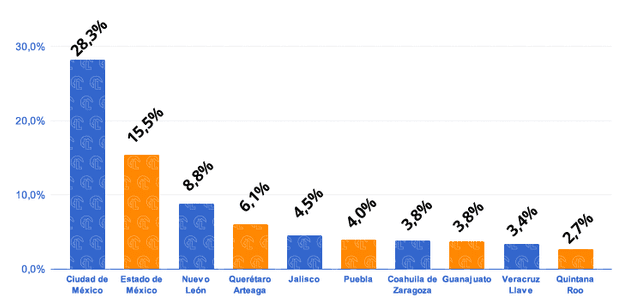

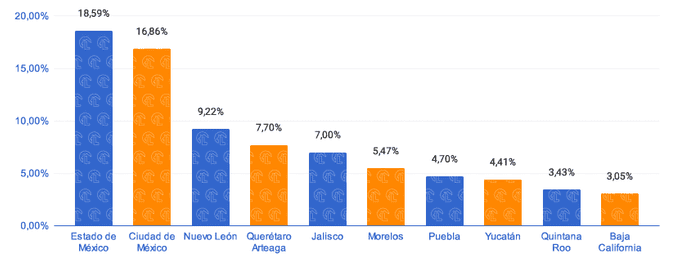

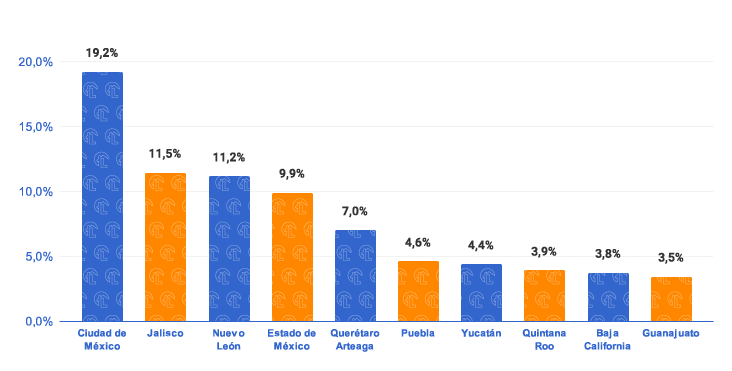

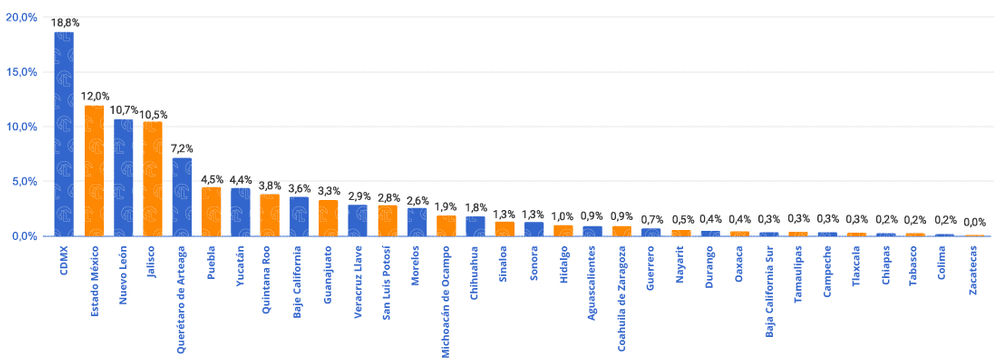

% Demanda Digital Nacional

A nivel nacional, podemos ver, acorde a los estudios de mercado inmobiliario, que la demanda de bienes raíces en línea concentra más del 80% de participación en Ciudad de México, Estado de México, Nuevo, León, Jalisco, Querétaro, Puebla, Yucatán, Quintana Roo, Baja California, Guanajuato, Veracruz, y San Luis Potosí.

Demanda Nacional Subsector

Evolución de la demanda | 2021 completo

Búsquedas y leads Online

Como se observa en la gráfica, la demanda durante el 2021 se enfoca en su mayoría hacia el subsector residencial y en segundo lugar al Comercial, en tercer lugar podemos ver que está el sector Terrenos; tras la pandemia podemos ver que el sector Corporativo tiene una participación minoritaria y el Industrial también tiene poca participación.

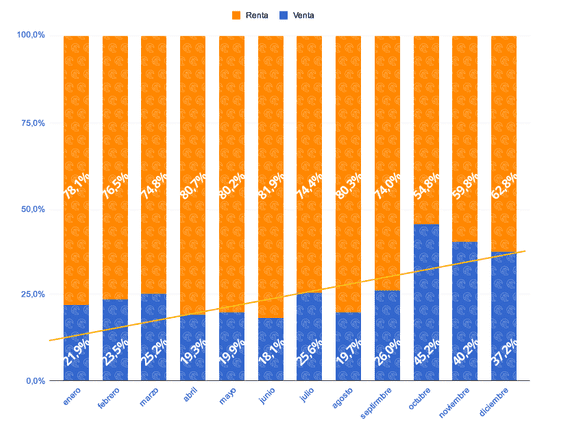

Venta y Renta

Demanda Comercial | Venta y Renta

En cuanto a la demanda del subsector Comercial, podemos ver que se inclina hacia la operación deRenta, con su punto más alto en el mes de abril.

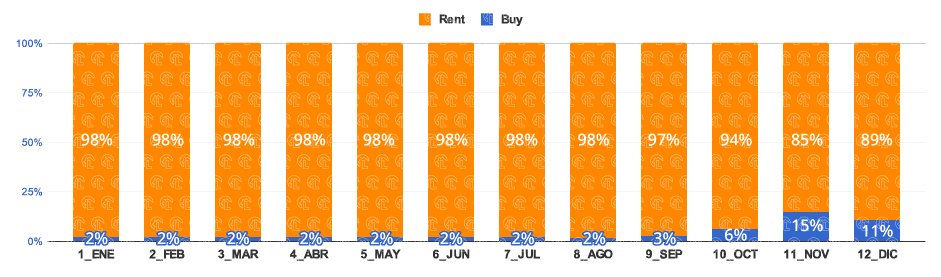

Demanda Residencial Nacional por tipo de operación

Demanda Residencial Nacional por tipo de operación

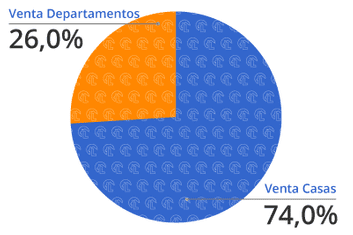

Demanda Nacional de Casas y Departamentos en VENTA

En cuanto a la demanda residencial, la mayoría de las personas han buscado casas en venta, operación que tiene una participación 74%

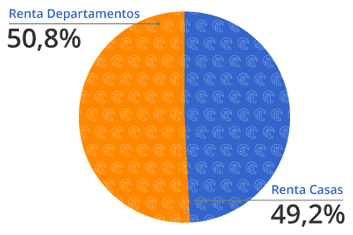

Demanda Nacional de Casas y Departamentos en RENTA

En Renta la participación de casas y departamentos es más equilibrada, con una tendencia hacia la renta de departamentos con una participación del 50,8%

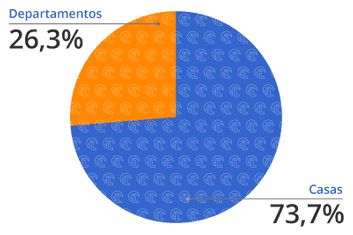

Preferencias usuarios final | Casas VS Departamentos

De acuerdo con una encuesta que realizamos con usuarios finales, obtuvimos como resultado que la gente prefiere vivir en casas.

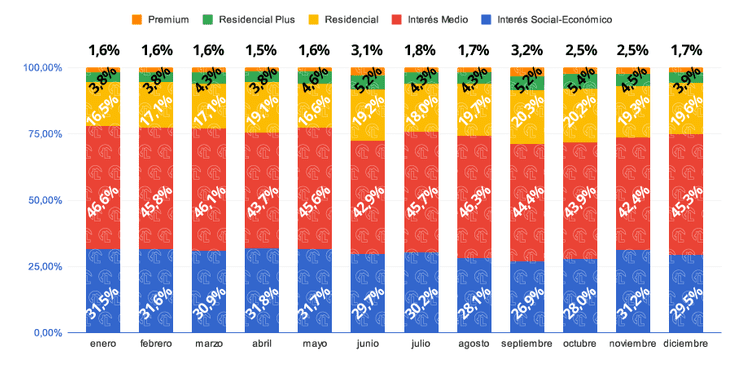

Demanda Residencial Nacional por segmento

Demanda Residencial Nacional por segmento

VENTA

Demanda Casas y Departamentos Nacional | Venta por segmento

| Vivienda Interés Social-Económico | Menos de 1 millón de pesos |

| Vivienda Interés Medio | Entre 1 y 3 millones de pesos |

| Vivienda Residencial | Entre 3 y 8 millones de pesos |

| Vivienda Residencial Plus | Entre 8 y 15 millones de pesos |

| Vivienda Premium | Más de 15 millones |

RENTA

Demanda Casas y Departamentos Nacional | Renta por segmento

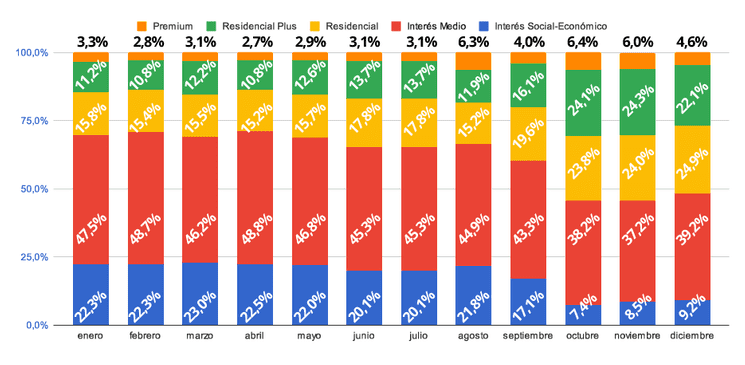

En la operación de Renta, es decir, en la demanda de arrendamiento de inmuebles, podemos ver que a nivel nacional la misma se inclinó hacia el Segmento Interés Medio y el Residencial, especialmente en el último cuatrimestre del año. El segmento Residencial Plus vivió un aumento en la demanda durante los meses de octubre, noviembre y diciembre, y el segmento Premium tuvo un aumento durante el mes de agosto. El Segmento Interés Social-Económico tuvo una participación constante hasta el último trimestre del año, donde tuvo una baja porcentual.

| Vivienda Interés Social-Económico | Menos de 5 mil pesos |

| Vivienda Interés Medio | Entre 5 y 10 mil pesos |

| Vivienda Residencial | Entre 10 y 15 mil pesos |

| Vivienda Residencial Plus | Entre 15 y 30 mil pesos |

| Vivienda Premium | Más de 30 mil pesos |

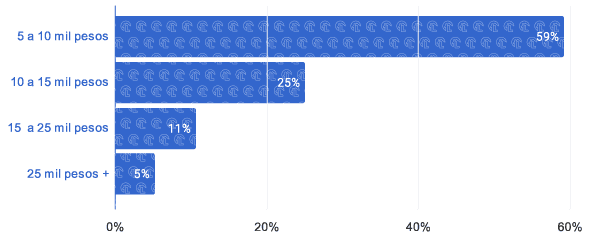

Preferencia de Usuario Final | Precios en Renta

En la encuesta realizada a usuarios finales pudimos observar que tras la pandemia, la gente buscó como alternativa rentar propiedades que estuvieran en un rango de precio de entre 5 y 10 mil pesos.

Créditos hipotecarios SHF Nacional

En cuanto a la distribución de créditos hipotecarios, se destaca que son el Infonavit y las Instituciones bancarias quienes más financiamientos otorgan alrededor del país.

El mercado hipotecario en México se ve de la siguiente manera en la tabla:

| Organismo | Viviendas nuevas | Viviendas usadas | Mejoramientos | Otros programas | No especificado | Total |

|---|---|---|---|---|---|---|

| INFONAVIT | 172,595 | 149,561 | 207,797 | 572 | 0 | 530,525 |

| BANCA (CNBV) | 95,349 | 29,971 | 173,344 | 25,754 | 0 | 324,418 |

| CONAVI | 1,965 | 13 | 82,096 | 0 | 39 | 84,113 |

| FOVISSSTE | 23,285 | 27,370 | 45 | 94 | 0 | 50,794 |

| SHF (FONDEO) | 0 | 0 | 46,901 | 0 | 0 | 46,901 |

| INVI | 3,724 | 0 | 8,523 | 0 | 0 | 12,247 |

| BANJERCITO | 218 | 392 | 0 | 0 | 0 | 610 |

| HABITAT MÉXICO | 74 | 0 | 267 | 0 | 0 | 341 |

| TOTAL | 297,210 | 207,307 | 518,973 | 26,420 | 0 | 1,049,949 |

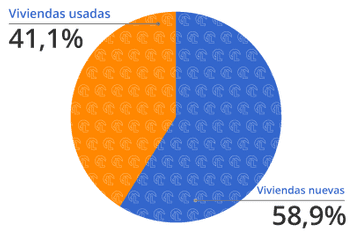

Créditos en vivienda nueva vs vivienda usada

El análisis de mercado inmobiliario nos indica que la preferencia de los mexicanos en cuanto al uso de los créditos hipotecarios se inclina hacia los mejoramientos y a las viviendas nuevas.

Comportamiento de precios

Precios Promedio de casas y departamentos en venta y en renta en un análisis comparativo de mercado inmobiliario.

Casas

🏘️

Ranking de casas en VENTA

| Ranking | Estado | Precio Promedio |

| 1 | Ciudad de México | $4,750,640 |

| 2 | Nuevo León | $4,180,880 |

| 3 | Quintana Roo | $3,627,550 |

| 4 | Jalisco | $2,852,840 |

| 5 | Querétaro Arteaga | $2,852,840 |

| 6 | Morelos | $2,806,510 |

| 7 | Puebla | $2,725,250 |

| 8 | Guanajuato | $2,615,560 |

| 9 | San Luis Potosí | $2,598,700 |

| 10 | Baja California Sur | $2,533,090 |

| 11 | Yucatán | $2,483,940 |

| 12 | Estado de México | $2,271,240 |

| 13 | Oaxaca | $2,262,600 |

| 14 | Campeche | $2,262,600 |

| 15 | Chihuahua | $2,213,410 |

| 16 | Nayarit | $2,137,970 |

| 17 | Sinaloa | $2,094,350 |

| 18 | Guerrero | $1,963,110 |

| 19 | Baja California | $1,938,540 |

| 20 | Coahuila de Zaragoza | $1,937,960 |

| 21 | Aguascalientes | $1,817,950 |

| 22 | Tabasco | $1,770,730 |

| 23 | Veracruz Llave | $1,770,730 |

| 24 | Durango | $1,743,260 |

| 25 | Chiapas | $1,682,520 |

| 26 | Michoacán de Ocampo | $1,662,520 |

| 27 | Sonora | $1,659,080 |

| 28 | Zacatecas | $1,535,840 |

| 29 | Tamaulipas | $1,475,610 |

| 30 | Colima | $1,357,560 |

| 31 | Hidalgo | $1,297,210 |

| 32 | Tlaxcala | $1,131,300 |

Promedio nacional: $2,250,434

🏘️

Ranking de casas en RENTA

| Ranking | Estado | Precio Promedio |

| 1 | Ciudad de México | $36,890 |

| 2 | Baja California Sur | $18,602 |

| 3 | Baja California | $16,744 |

| 4 | Estado de México | $15,894 |

| 5 | Campeche | $15,740 |

| 6 | Nuevo León | $15,248 |

| 7 | Quintana Roo | $14,756 |

| 8 | Jalisco | $14,367 |

| 9 | Oaxaca | $14,363 |

| 10 | Querétaro Arteaga | $13,795 |

| 11 | Puebla | $13,362 |

| 12 | San Luis Potosí | $13,310 |

| 13 | Morelos | $13,182 |

| 14 | Chihuahua | $12,945 |

| 15 | Tabasco | $12,649 |

| 16 | Yucatán | $12,297 |

| 17 | Durango | $11,805 |

| 18 | Nayarit | $11,805 |

| 19 | Coahuila de Zaragoza | $11,722 |

| 20 | Tamaulipas | $11,166 |

| 21 | Michoacán de Ocampo | $10,744 |

| 22 | Guanajuato | $10,689 |

| 23 | Sonora | $10,508 |

| 24 | Aguascalientes | $10,477 |

| 25 | Sinaloa | $10,329 |

| 26 | Guerrero | $9,837 |

| 27 | Veracruz Llave | $9,837 |

| 28 | Chiapas | $9,281 |

| 29 | Colima | $8,047 |

| 30 | Hidalgo | $7,870 |

| 31 | Zacatecas | $7,378 |

| 32 | Tlaxcala | $6,486 |

Promedio nacional: $12,879

Tendencias de consumo

Generaciones

Las tendencias de consumo han ido cambiando y el sector inmobiliario se ha tenido que adaptar a las alternancias en el estilo de vida y la aparición de nuevas necesidades, muchas de las cuales derivaron de la pandemia por covid-19 y al crecimiento inmobiliario en México.

De acuerdo a la proyección inmobiliaria de Lamudi, uno de los hallazgos dentro de este reporte es el aumento en la participación de generaciones Baby Boomers, Tradicionalistas y la Generación Silenciosa modificaron su relación con la tecnología y aumentaron sus búsquedas en línea.

| Generación | 2020 | 2022 |

|---|---|---|

| Baby Boomers | 45-54 | 14% | 19% |

| Tradicionalista | 55-64 | 6% | 15% |

| Silenciosa | 65+ | 2% | 8% |

En general, sigue siendo la Generación Millennial la que sigue teniendo más participación en la búsqueda digital de inmuebles con el 25%, con el 19% de participación están la Generación X y los Baby Boomers.

| Generación | % |

|---|---|

| “Z” | 18-24 | 14% |

| Millennial | 25-34 | 25% |

| “X” | 35-44 | 19% |

| Baby Boomers | 45-54 | 19% |

| Tradicionalista | 55-64 | 15% |

| Silenciosa | 65+ | 8% |

Búsqueda por generaciones

Coliving

El co-living es una forma de vivienda que nació a partir de la idea y concepto del co-working. Una de sus ventajas es la facilidad con la que las nuevas generaciones pueden independizarse, y al mismo tiempo ahorrar en sus gastos de mantenimiento.

El co-living hasta ahora plantea una solución plausible para aquellos que aún no están en la posición de hacer contratos a largo plazo (por su edad, por sus actividades laborales y a veces por sus ingresos) y es un sistema que bien aplicado puede favorecer al sector inmobiliario.

Aunque cada vivienda tiene pocos metros cuadrados, las áreas comunes suelen ser: cocina compartida, baño compartido y patios. Sin embargo, algunas también tienen acceso a espacios donde los residentes pueden compartir su tiempo libre, como salones de juegos, espacios de coworking o gimnasios.

Por el momento, este modelo se podría desarrollar en ciudades consolidadas como CDMX, Monterrey y Guadalajara, ya que ahí se concentran los principales mercados de oficinas del país y que atraen población de residentes temporales (nacionales y extranjeros) dando una mejor calidad de vida al habitante promedio.

A nivel inmobiliario, este tipo de proyectos ofrecen una rentabilidad del 7,5% o mayor, porque se obtiene beneficio de arrendar la vivienda y también de los servicios en muchos casos. Además, el hecho de contar con profesionales ocupándose del mantenimiento de esas zonas comunes facilita mucho las gestiones al propietario.

Generalmente, el co-living suele agrupar a profesionistas jóvenes con perfiles e intereses similares que están en búsqueda de un estilo de vida flexible y dinámico, en el cual la adquisición de un inmueble no es una prioridad.

El co-living es un modelo que responde a las necesidades de una vivienda temporal para los profesionales del mundo moderno.

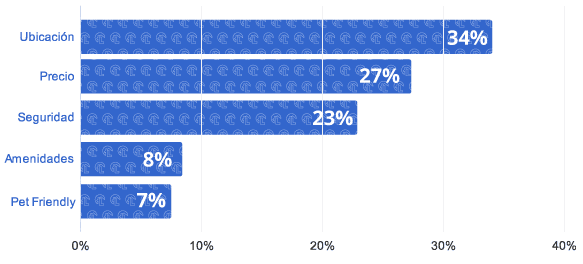

Como dato interesante resultado de la encuesta realizada a usuarios finales fue que es lo que llama la atención antes de considerar, rentar o comprar una propiedad, siendo los 5 más importantes: ubicación, amenidades, precio, seguridad y si es pet friendly.

Preferencia usuario final | Factores importantes

Llama la atención que el factor Pet Friendly se haya convertido en un factor determinante, sin embargo, hemos visto que las nuevas composiciones familiares ya incluyen aquellas que prefieren tener mascotas antes de tener hijos.

Hoy en día, el concepto de familia ha cambiado mucho y la composición de un hogar que antes era de padre, madre e hijos ahora, ha mutado a combinaciones que se perciben como algo normal.

Entre ellas se encuentran:

- Familia nuclear: madre, padre e hijos.

- Familia monoparental: padre o madre solteros con hijos.

- Familia compuesta: padre y madre divorciados y cada uno con una familia diferente.

- Familia adoptiva: padre y madre adoptan legalmente a un niño o niña.

- Familia sin hijos: conformado por parejas sin hijos o hijas

- Familia de padres separados: parejas divorciadas en donde los hijos se quedan con uno de los padres a vivir.

- Familia unipersonal: personas solteras.

- Familia en unión libre: parejas con o sin hijos pero que viven bajo régimen de concubinato (libres de matrimonio).

- Familia homoparental: parejas del mismo sexo con o sin hijos.

- Familia extensa: compuesta por integrantes de la familia extensa como abuelos o abuelas, tíos o tías, primos o primas y son adoptados como parte de la familia del hogar.

- Co-residentes: personas que viven con uno o más cohabitantes (roommies) y se consideran parte de la familia.

Según la Encuesta Nacional de Ingresos y Gastos de los Hogares 2018 (ENIGH) en México hay 34.7 millones de hogares, de los cuales, 29% está encabezado por mujeres y 71% por ciento por hombres. El mismo estudio reporta que el tamaño promedio del hogar es de 3.6 personas y la edad promedio de la jefa o jefe alcanza los 49.8 años.

Adquirir un inmueble es una de las decisiones que generalmente se consulta con base en las necesidades de todos los integrantes de la familia. Incluyendo a las mascotas, como comentamos antes, el concepto Pet Friendly, es uno de los elementos que cada vez está tomando más relevancia en el sector. Por ello, las características de un hogar deben ser cada vez más específicas y no como tradicionalmente se hacía en las planillas de los periódicos. Con la digitalización del sector inmobiliario, es importante ser muy detallista y entender al mercado que busca satisfacer más allá de las necesidades básicas.

Declaratorias

“Nuestros desarrollos siguen en proceso de construcción y venta, sabemos que el desafío es mayor, pero nos encontramos preparados con estrategias innovadoras, alternativas tecnológicas y aliados comerciales como LAMUDI que juntos nos ayudarán a llegar a nuestros objetivos.”

Andrea Noriega | Directora Comercial y Marketing

“Para Rakennus, la palabra que mejor describe y explica lo que hemos podido poner en práctica durante estos años retadores ha sido la “Resiliencia”. Creo que hemos aprendido muchísimo y nos enseñó a adaptarnos a las circunstancias de mejor manera. Creemos que los siguientes años serán mucho más favorables para el sector inmobiliario y estamos seguros que con aliados como Lamudi podemos encontrar mejores estrategias de manera más rápida para tener mejores transacciones.”

Paulina Vega | Coordinadora de Ventas

“La pandemia por COVID-19 dejó afectaciones en el Real Estate, en particular en sectores residencial y residencial plus; sin embargo, aunque el panorama no es alentador, el mercado no sufrirá consecuencias fatales. En lo particular observamos que los productos con un precio menor de 2 MDP son más atractivos y por ello se venden con más facilidad.”